Jokainen tietysti määrittelee itse, mitä taloudellinen riippumattomuus tarkoittaa, mutta yleensä se on edellä kuvatun kaltainen tila. Taloudellisen riippumattomuuden tasoja voi tosin olla useita. Minimissään se tarkoittaa, että pääomatuloilla saa maksettua vain pakolliset menot, kun taas parhaimmillaan tulot kattavat aivan kaikki menot ja ne riittävät jopa monenlaisen luksuksen ja lomamatkan hankintaan harrastuksista puhumattakaan. Moni toivoo voittavansa lotossa ja saavuttavansa tämän riippumattomuuden tilan, mutta kuinka moni onkaan uskaltanut kuvitella saavuttavansa sen oikeasti pelkällä säästämisellä ja sijoittamisella? Ehkä et ole näin edes uskaltanut kuvitella, koska pidät sitä utopiana. Onko se oikeasti edes mahdollista? Miten se saavutetaan ja mikä on realistinen tavoite? Itselleni olen asettanut tavoitteeksi 45-vuoden iän. Katsotaanpa miten tähän tullaan pääsemään.

Takana ällistyttävän yksinkertaista matematiikkaa - Vain säästöaste merkitsee

Tämän tekstin inspiraationa ja oikeastaan motivaationa koko taloudellisen riippumattomuuden tavoitteluun on käytetty MR. Money Mustache -sivustoa ja sen artikkeleita: The Shockingly Simple Math Behind Early Retirement ja The 4% Rule: The Easy Answer to “How Much Do I Need for Retirement?”. Ilman näitä tekstejä tuskin tätäkään artikkelia olisi julkaistu, joten kirjoittajalle niistä iso kiitos.

Iän perusteella voit jäädä valtion kustantamalle eläkkeelle yleensä 63–68-vuotiaana. Miten voin itse tavoitella 45-vuoden eläkeikää? Miten olen siihen päätynyt? Ihmiset yleensä kuvittelevat, että hyväpalkkaisen toimitusjohtajan on helpompi jäädä eläkkeelle aikaisemmin kuin vaikkapa pienipalkkaisemman opettajan. Niinhän sitä helposti luulisi, mutta asia ei ole aina ihan näin mustavalkoista. Tietysti suuresta palkasta on helpompi säästää kuin pienestä. Kovin usein suurituloinen säästöaste on kuitenkin pieni ja kaikki raha laitetaan niin sanotusti haisemaan elämäntapainflaation takia. Vaikka vararahastoa kannattaisi kerätä kaikissa elämäntilanteissa, harva sitä kuitenkaan tekee (pienillä tai suurillakaan tuloilla). Pahimmillaan mitään puskuria elämän yllättäviä menoja varten ei ole, vaan otetaan pikalainaa. Tällöin mikään rahasumma ei riitä, jos kaiken kuluttaa. Jos tähtäimesi on rennompi elämä, niin nyt tulee shokeeraa yllätys, jota et todennäköisesti ole aikaisemmin pysähtynyt miettimään.

Yksinkertaistaen voi sanoa, että eläkkeelle jääminen riippuu vain yhdestä tekijästä: Omasta säästöasteprosentistasi koko kulutukseen nähden. Mitä tuolla tarkoitetaan? Tarkemmin sanoen säästöasteesi ja niille saamasi tuotto kertoo sen, kuinka kauan joudut tekemään palkkatyötä taloudellisen riippumattomuutesi eteen. Jos kuitenkin sijoitat kustannustehokkaasti ja pitkällä tähtäimellä (kymmeniä vuosia) indeksirahastoon, niin tuottoprosentti voidaan vakioida (historiallisen tuoton oletus) ja jättää säännöstä pois. Ei siis periaatteessa ole väliä, montako euroa tienaat tai kulutat. Vain näiden keskinäinen suhde, eli säästöasteprosentti on tärkeä. Yksinkertaistaen säästöasteenhan määrittelee kaksi asiaa:

- Paljonko säästät vuodessa

- Paljonko kulutat vuodessa

Nämä luvut säästöön ja kulutukseen menevästä rahasta vuoden aikana on helppo laskea ja kaivaa vaikkapa omasta kirjanpidosta. Selvennyksenä: (tulot nettona - menot = säästö) ja (säästö/tulot nettona)*100% = säästöaste %. Ihan peruskoulun matematiikkaa siis, ei sen vaikeampaa. Eläkkeelle jäämisen riippuvuus suhteessa säästöasteeseen on kuitenkin erittäin yllättävää, jopa itselleni. Tämä johtuu osittain siitä, että metodi on juurikin niin ihmeellisen yksinkertainen, ettei sitä heti voisi todeksi uskoa.

Esimerkin voimalla - Miten työvuodet oravanpyörässä riippuvat säästöasteesta

Otetaanpa selventävä esimerkki, niin homma avautuu paremmin kaikille. Jos tuhlaat 100 % tai enemmän tuloistasi, et saa tietenkään mitään säästettyä, etkä pääse ikinä eläkkeelle, ellei joku muu säästä eläkettäsi (esim. Suomen valtio). Työurasi on siis periaatteessa ikuinen. Jos taas kulutat 0 % tuloistasi, eli elät jotenkin ilmaiseksi metsämökissäsi ja pystyt ylläpitämään tätä elintasoa käytännössä ikuisesti, niin voit siirtyä eläkkeelle heti. Työurasi on siis oikeastaan nolla. Tähän mennessä kaikki on siis loogista.

|

| Kuvan lähde: MR. Money Mustache. |

Miten sitten näiden ääritapausten välissä, kun kumpikaan esimerkeistä ei ollut vielä järin realistinen? Korkoa korolle efekti (Osa 1 ja Osa 2) on siitä erikoinen, että heti kun aloitat säästämisen ja sijoitat rahaa vaikkapa osakkeisiin, niin se alkaa tuottaa passiivista tuloa. Syntynyt passiivinen tulo puolestaan kerryttää itsestään lisää tuloa pääomalle ja nopeasti tästä muodostuu niin sanottu exponentiaalinen käyrä. Toisin sanoen raha tuottaa koko ajan enemmän ja enemmän rahaa. Heti kun tämä syntyvä tulo on yhtä suuri kuin elinkustannuksesi vuodessa inflaatio huomioiden voit jäädä eläkkeelle.

Jos työvuosien riippuvuudesta säästöasteeseen piirtää kuvaajan eri pääoman tuottotasoilla, se ei ole suora viiva, vaan kaunis exponentiaalinen kaari (kuva vasemmalla). Itse asiassa siitä saadaan useita exponentiaalisia kuvaajia pääoman eri tuottoprosenteilla. Kuvaajaa tulkitaan siten, että vaaka-akselilla on oma säästöasteprosentti vuodessa ja pystyakselilla työuran pituus vuosissa. Kuvaajan käyrät on laadittu erilaisille sijoitusten tuottoprosenteille (1-15 %). Mitä suurempi tuotto pääomalle saadaan, sitä jyrkemmin kaari taipuu ja sitä nopeammin, eli aikaisemmin tarvittavat työvuodet tulevat täyteen. Kuinka monta vuotta pitää sitten työskennellä, jotta voi jäädä eläkkeelle? Otetaanpa esimerkiksi opettaja, jonka säästöaste on vaikkapa 20 % ja sijoitusomaisuudelle on saatu 6 % tuotto. Eläkkeelle, eli taloudellisesti riippumattomaksi voisi jäädä noin 35 vuoden työuran jälkeen. Ohje tulkintaan: vedä vaaka-akselilta 20 säästöasteen kohdalta pystysuora viiva kolmannen viivan kohdalle (6 % tuottoviiva) ja näiden kohdatessa katso työvuosien arvo pystysuoralta akselilta.

Yksinkertainen peukalosääntö ja konservatiivinen oletus

Tähän säästöasteeseen ja eläkkeen alkamiseen on myös hyvä ja yksinkertainen peukalosääntö. Jos säästät puolet tuloistasi (säästöaste 50 %), niin vuoden päästä olet säästänyt yhden vuosikulutuksen verran. Jos jatkat samaa rataa kymmenen vuotta, niin säästössäsi on tietenkin kymmenen vuosikulutuksen verran rahaa. Jos saisit tälle rahalla 10 % tuoton, niin joka vuosi kymmenen vuosikulutuksen suuruinen säästöpotti kasvaa korkoa yhden vuosikulutuksen verran. Ja kappas, nyt huomataankin, että näin toimien voisit siis jäädä jo eläkkeelle. Yksinkertaista. Ei välttämättä ihan se realistisin skenaario, mutta peukalosäännöksi ja helposti muistettavaksi esimerkiksi erinomainen. Ainakin silmiä avartava kaikessa yksinkertaisuudessaan.

Ylempää pientä kuvaajaa on hivenen hankalaa tulkita tarkasti, joten tehdäänpä siitä isompi, yksinkertaisempi ja realistisempi muutamalla konservatiivisella oletuksella. Sijoituksille saadaan inflaation jälkeen 5 % tuotto. Kun tämä tuotto säästetylle pääomalle (eli säästöaste) kattaa menosi, niin voit periaatteessa siirtyä viettämään leppoisempia eläkepäiviä taloudellisesti riippumattomana. Graafin avulla pystyt nyt helpommin haarukoimaan tulevia työvuosiasi, kun tiedät vain säästöasteesi. Vaihtoehtoisesti voit myös keskittyä ja motivoida itseäsi paremmin pelkkään säästöasteen nostoon, kun tietty suunniteltu eläkeikä on tähtäimessä. Olen yrittänyt tehdä kuvaajan taulukkolaskentaohjelmalla niin hyvin kuin mahdollista, mutta sitä ei silti kannata lukea, kuin piru raamattua. Kuten kuvaajasta huomaa, niin en saanut sitä aivan sulavaksi, mutta se ei totuutta muuta.

Moni työskentelee vuosia työelämässä, mutta eläkkeelle jäädessä tilillä on lähestulkoon nolla euroa säästössä ja eläke hädin tuskin riittää täysipainoiseen elämiseen. Nyt kerron esimerkin, jonka avulla saman määrän työvuosia tekevä ja samaan aikaan eläkkeelle siirtyvä voi kuitenkin olla persaukisen sijaan jo riippumaton vain pienillä valinnoilla. Esimerkiksi normaali perhe, jonka säästöaste on keskimääräistä parempi, eli noin 10 %, joutuisi graafin mukaan työskentelemään noin 45 vuotta. Keskimääräistä parempi on aika pitkä aika saavuttaa taloudellinen riippumattomuus. Toisaalta 10 % on määrä, jonka lähestulkoon jokainen voi periaatteessa säästää tinkimättä oikeastaan mistään. Budjettia pitämättömällä tuo rahamäärä menee yleensä kaikkeen turhaan, kuten heräteostoksiin. Järkeistämällä toimintaansa, tuo summa säästyy ilman, että mistään tarpeellisesta tarvitsee tinkiä. Työuran jälkeen onkin lähes huomaamatta kerryttänyt omaisuuden, jonka avulla on taloudellisesti riippumaton, eikä pelkän eläkkeen varassa. Kuulostaako mielestäsi hyvältä? Varmaankin kyllä, mutta parempaankin voisi vielä tähdätä.

Fiksu kuluttaja säästää omilla valinnoilla turhasta leikkaamalla

Jos samainen perhe kaiken lisäksi pitäisi budjettia ja vaikkapa kilpailuttaisi sähköyhtiönsä ja vakuutuksensa, lopettaisi turhat lehdet ja tupakan polton, ei vaihtaisi televisiotaan ja kännyköitään uusimpiin vuoden välein, niin tällöin säästöaste nousisi esimerkiksi 15 %:iin. Tällöin taloudellinen riippumattomuus ja eläke saavutettaisiin noin 37 vuodessa. Tämä olisi 8 vuotta aikaisemmin. Onko tupakka ja lehdet 8 vuoden työnteon väärtejä? Mielestäni ei, mutta jokainen punnitkoon itse omat valintansa. Sitähän järkevä säästäminen on. Punnitaan mikä on oikeasti tärkeää ja mikä turhaa. Ajattele, jos saisit säästettyä 60 % tuloistasi. Töitä pitäisi tehdä vain noin 10 vuotta. Hankalaa ja erittäin haasteellista, mutta ei aivan mahdotontakaan. Vain itse voit vaikuttaa siihen, miten pitkään oravanpyörässä juokset. Älä ota muista mallia ja suhteuta kulutustasi vain muihin vertaamalla. Uskalla olla erilainen, jos se on itsellesi tärkeää. Ja nyt tulee se pahin isku vasten kasvojasi. Tämän lukeneena et voi kuitenkaan enää vedota siihen, että et tiennyt... Silmäsi ovat todennäköisesti nyt avautuneet. Aiheeseen liittyen kannattaa lukea artikkelini: Valintojen merkitys - Mitä järkevä säästeliäisyys oikeasti tarkoittaa.

Säästä turhasta, jotta voit myöhemmin tärvätä tarpeelliseen. Näin on joku fiksu joskus sanonut. Tärkeintä tässä onkin huomata, että menojen leikkaus on tulojen kasvattamista tärkeämpää. Tämä siksi, koska menojen leikkaus pysyvästi jättää joka kuukausi aina rahaa säästöön ja näin vähentää pysyvästi elämiseen tarvittavaa rahaa tästä ikuisuuteen. Tuloja voi toki kasvattaa, mutta jos kasvatat niitä vain yhden kuukauden, ei se merkitse juuri mitään. Jos taas haluat kasvattaa tuloja pysyvästi, joudut myös tekemään enemmän töitä pysyvästi. Toisin sanoen joudut käyttämään siihen enemmän aikaasi joka ikinen päivä ikuisesti taloudelliseen riippumattomuuteen asti. Kerran säästetty taas on aina säästetty.

Oma säästöasteeni on kirjanpidon ja budjetin: (kaikki tästä linkistä, uusin vuosi 2017 tästä) mukaan noin 40 %. Se tarkoittaisi noin 18 vuoden työrupeamaa, jos aloittaisin nyt nollasta. Vau, olen tehnyt ansiotöitä jo reilut 10 vuotta (aloitus 2004 kesällä), joten puoliväli on siis jo ylitetty ja riippumattomuuden ei pitäisi olla kovinkaan kaukana. Hyvällä tuurilla noin viiden vuoden päässä. Koska työvuosia ja omaisuutta on jo jonkin verran kertynyt, ei äsken käsitelty metodi välttämättä ole enää se järkevin kertomaan tavoitteen lähestymisestä. Siinähän oletettiin lähtökohtaisesti, että varallisuutta lähdetään kasvattamaan nollasta. Jos varoja on jo paljon sijoitettuna, taloudellisen riippumattomuuden saavuttamista voi haarukoida myös tarvittavan sijoitusomaisuuden määrää miettimällä. Tästä seuraavassa kappaleessa.

Kuinka suuri sijoitusomaisuus riippumattomuuteen tarvitaan?

Taloudellisen riippumattomuuden saavuttamiseksi tarvitaan säästämisen ohella tietysti sijoitusomaisuutta, jonka tuoton turvin pystyy elämään. Nämä kulkevat aina käsi kädessä. Ilman tuottoa ei taloudellinen riippumattomuuskaan ole mahdollista. Säästöt pitää olla siis hyvin sijoitettu, esimerkiksi osakemarkkinoille. Jos ajatellaan pitkällä tähtäimellä ja turvallisesti, niin eläkkeellä vain sijoitusomaisuuden kerryttämiä tuottoja voi käyttää ja niiden pitää kestää periaatteessa ikuisesti. Kun pääomaan ei saa koskea (vain tuottoon saa), niin rahat eivät yksinkertaisesti voi loppua ikinä. Kysymys kuuluukin, kuinka suuri tämä rahamäärä olisi? Jos kysyt tätä satunnaisesti valitulta ihmiseltä, saat vastaukseksi varmaan noin miljoona euroa, tai enemmän. Jollekin ihmiselle miljoonakaan ei välttämättä riitä ja joku tulee toimeen jo uskomattoman paljon pienemmällä summalla. Kumpikin vastaus voi siis olla yhtä oikein, mutta pätee tietenkin vain kyseiseen henkilöön ja hänen kulutuskäyttäytymiseen. Mitä se tarkoittaa itseni tai lukijan kohdalla. Oikeastaan kysymykseen on todella helppo vastata.

Tarvittavan sijoitusomaisuuden suuruuteen vaikuttaa käytännössä vain kaksi tekijää:

- Oma kulutuksesi

- Saamasi reaalinen tuotto sijoitusomaisuudelle

Oikea vastaus siis riippuu luonnollisesti siitä, kuinka paljon rahaa tarvitset elämiseen. Otan esimerkiksi nyt itseni, koska pidän omaa kirjnpitoa ja budjettia ja tiedän tarkkaan jo monelta vuodelta omat menoni. Keskimäärin menoni ovat noin 800 euroa kuukaudessa (ilman asuntolainaa), eli 9 600 euroa vuodessa. Taloudelliseen riippumattomuuteen vaadittavan sijoitusomaisuuden pitäisi siis tuottaa tuo 9 600 euroa vuodessa, jotta se kattaisi kaikki nämä elämisestä aiheutuneet kuluni, eikä sijoitusomaisuuden arvo laskisi vuosien saatossa. Tietenkin puskuria olisi syytä olla myös taantumia silmällä pitäen. Tästä ja menoistani enemmän kommenteissa artikkelin lopussa.

Sijoituksista voi saada tuottoa kahdella tapaa. Joko realisoidun arvonnousun kautta, eli myymällä voitollisia osakkeita, tai osinkojen muodossa. Osakkeet eivät välttämättä aina ole plussalla, mutta kuitenkin pitkällä aikavälillä ne ovat järkevä tulonlähde. Osinkotuloja tulee paljon tasaisemmin, vaikka niissäkin on hieman vaihtelua (lukusuositus: Miksi suosin osinkostrategiaa). Oletetaan taloudellisen riippumattomuuden näkökulmasta vuosittaisen sijoitusomaisuuden tuotoksi noin 8 %, joka on noin osakemarkkinoiden pitkän aikavälin tuottoprosentti. Tästä pitää kuitenkin vähentää inflaatio ja verot. Vuonna 2016 veroja maksettiin pääomatuloista sillä hetkellä 30 % ja osinkotuloista 25,5 %. Pitkän ajan inflaatio, eli rahan arvon alenemisen arvioidaan olevan noin 2 %. Inflaatiohan ei suoraan vaikuta tuottoihin, vaan kustannuksiin, jotka tulevaisuudessa eläkkeelle jäädessä ovat nousseet. Sijoitusomaisuuden tuotoksi tulee siis verot ja inflaatio vähennettynä noin 4 %, (8%*0,745 - 2% = 4%) jota tulemme käyttämään seuraavissa laskelmissa.

Trinity Study vertailu ja 4 %:n sääntö - Mikä se on?

Mitä suurempaa tuottoa saat sijoituksillesi, sitä vähemmän sijoitusomaisuutta tarvitset ja päinvastoin. Oikeastaan asetelman voisi kääntää päälaelleen. Koska 4 % on osakemarkkinoiden pitkän aikavälin keskimääräinen tuotto verot ja inflaatio vähennettynä, niin se on myös summa, jonka maksimissaan saat pääomastasi käyttää vuodessa. Nyt laskeminen on oikeastaan aika helppoa. Mikä on se sijoitusomaisuuden koko, joka 4 % korolla tuottaa vuodessa 9 600 euroa? Laskukaava on: X euroa *0,04 = 9 600 euroa. X = 9 600/0,04 = 240 000 euroa.

|

| Kuvan lähde: MR. Money Mustache; The 4% Rule: The Easy Answer to “How Much Do I Need for Retirement?” |

Osakekurssit sahaavat tietysti sinne tänne talouden suhdanteiden mukana. Välillä eletään lamassa, jolloin osakekurssit ovat pohjilla ja välillä osakekurssit rallattelevat katosta läpi, kun taloudessa pyyhkii hyvin. Inflaatio voi olla jonakin aikana hyvinkin korkea ja välillä mataa lähes nollan tuntumassa tai hetkittäin senkin alle. Noususuhdanteita ja lamoja siis tulee, miksi 4 % sääntö olisi sitten pätevä? Trinity Study-tutkimuksessa vertailtiin hypoteettisen henkilön 30 vuotista eläkejaksoa eri vuosina: 1925-1955, 1926-1956, 1927-1957 jne ja laskettiin tämä "pääoman maksimikäyttö" sijoitusomaisuudelle, joka käsitti puolet osakkeita ja puolet korkoja. Inflaatio on tässä huomioitu.

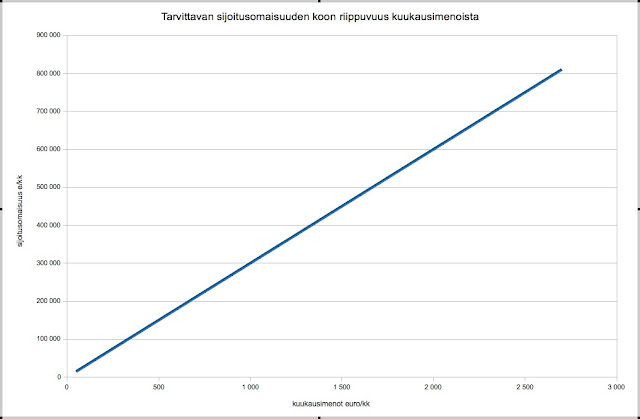

Kuten ylemmästä kuvasta näkee, 4 % arvo on oikeastaan huonoin tilanne, joka 65 eri 30 vuoden ajanjaksoa sisältäneen tutkimuksen aikana saatiin. Useimpina vuosina pääomasta olisi voinut kuluttaa 5 % tai enemmän ja silti summa kasvaisi. Tästä syystä 4 % sääntöä pidetään hyvänä. Jos et ole vielä vakuuttunut asiasta, niin lisää perusteluja voi lukea MR. Money Mustachen sivulta. Tähän taloudelliseen riippumattomuuteen tarvittavan sijoitusomaisuuden suuruuden laskemiseen käytetään myös yksinkertaista peukalosääntöä. Laske vuosikulutuksesi ja kerro se luvulla 25. Tämä luku tulee siis juuri yllä lasketusta 4 % kulutussäännöstä ja sen laskukaavasta. Alle olen tehnyt kuvaajan kuukausimenojen riippuvuudesta tarvittavaan sijoitusomaisuuden kokoon, juurikin tuolla 4 % takaisinotolla (tuotolla).

Mutta palataanpa jälleen juuri saatuun tulokseen. Taloudellinen riippumattomuuteni saavutetaan siis noin 240 000 euron omaisuudella, jos jäisin nyt, (eli kirjoitushetkellä vuonna 2016) "eläkkeelle". Nämä säästöt riittäisivät siis koko loppuelämäksi, koska sijoitetun pääoman tuotossa on huomioitu inflaatiota (oletuksissa 2 %) vastaava osa. Toisin sanoen kulut ja tuottoa vastaava inflaation osa kasvavat käsi kädessä. Kummatkin kasvavat suhteellisesti (ei tietenkään absoluuttisesti) yhtä paljon inflaation tahdissa. Pitää kuitenkin ymmärtää, että äsken laskettu sijoitusomaisuus vastaa oikeastaan vain kysymykseen: "Riittääkö sijoitusomaisuuteni tällä hetkellä". Eli mikä on juuri nyt se summa, joka tarvitaan "vapaaherraksi" heittäytymiseen tästä ikuisuuteen. Kymmenen vuoden päästä taloudelliseen riippumattomuuteen vaadittava sijoitusomaisuus on tietysti absoluuttisesti (eli euromääräisesti) isompi inflaation vaikutuksesta, kun kulutkin ovat todennäköisesti nousseet. Tällöin vaadittavan sijoitusomaisuus saadaan kuitenkin taas kertomalla vuosikulut luvulla 25 ja se laskettu omaisuus tulee riittämään hautaan asti inflaatiota vastaavalla kulutuksen nousulla ja 4 % tuottojen takaisinotolla.

Onko taloudellinen riippumattomuus tavallisen palkansaajan saavutettavissa?

Laskettu luku (240 000 euroa) ei siis todellakaan ole mitenkään mahdottoman suuri ja kaukana miljoonasta. Tavallinen palkansaaja, joka säästää ja sijoittaa omaisuuttaan pitkäjänteisesti kyllä saavuttaa taloudellisen riippumattomuuden ennen virallista eläkeikärajaa, jos vain oikeasti haluaa ja aloittaa tämän nuorena. Siinä olisi kaikille hyvä tavoite. Tuskin kovin montaa houkuttelee johonkin 70 vuoden tienoille nouseva eläkeikä ja sitten kuolema kymmenen vuoden päästä. Laskekaapa oma sijoitusomaisuuden tarve taloudellisen riippumattomuuden saavuttamiseksi. Ehkä yllätytte positiivisesti. Jos yllätytte negatiivisesti, niin sitten pitää vain ottaa itseään niskasta kiinni ja ryhtyä hommiin. Koska itselleni pääomaa on jo kertynyt työtä tekemällä, on tavoite 45-vuotiaana eläkkeelle mielestäni realistinen tavoite. Vuosittaisten osakesalkkukatsauksien arvosta voi jokainen haarukoida tavoitteeni todennäköisyyttä (uusin vuosi 2017 tässä). Hyvällä tuurilla se on jo periaatteessa onnistunut ennen 40-ikävuotta (olen syntynyt 1984). Pieni varmuus on kuitenkin hyvästä ja vastoinkäymisiä varmasti myös tulee. Elämäntilannekin voi hyvin muuttua. Periaatteessa olen kuitenkin jo taloudellisesti riippumaton, jos tuota laskettua rajaa pidetään maalina.

Pitää myös huomioida, että näissä laskelmissa ei ole laskettu mukaan ollenkaan Suomen valtiolta saatua eläkettä (takuueläke) tai muita mahdollisia lisäansioita ja tukia riippumattomuuden aikana. Tuskin kukaan pelkällä sohvalla koko loppuikäänsä löhöää, vaan mieli tuppaa halajamaan erilaisten haasteiden ja pikkuhommien pariin, josta yleensä myös maksetaan jotain. Turhia tavaroita on myös mahdollista myydä, kerätä sieniä, tai mustikoita ja vaikka huoltaa naapurin polkupyörää pientä maksua vastaan. Jokaisella on varmasti jokin taito, jolla lisätienestiä voisi tehdä. Vaikkapa blogilla tienaaminen. Näistä kaikista on mahdollista saada tuloa, joka vähentää oman pääoman kulutusta. Kulutuksesi tuskin myöskään noudattaa joka vuosi täysin inflaatiota. Voit säädellä sitä jonkin verran ja vaikka jättää lomamatkan tekemättä, jos taloudessa menee huonosti ja lähteä vaikka muutamallekin ulkomaanreissulle, kun talous ja osakemarkkinat jälleen porskuttavat. Jos et aio jättää perintöä jälkipolville, voit kajota myös sijoitusomaisuuden pääomaan, etkä vain sen tuottoihin, joka tässä artikkelissa oli oletuksena. Tällöin summa laskee tietysti vuosi vuodelta, mutta toisaalta taas taloudellinen riippumattomuus saavutetaan vähän aikaisemmin.

Sen sijaan, että valittaisit taloudellisen riippumattomuuden olevan mahdotonta, ryhdy mieluummin toimeen ja mieti miten tavoitteeseen pääset sekä toteutat sen. Yleensä se vaatii koko elämäntapamuutoksen. Säästät turhasta ja sijoitat nämä varat tuottavasti vaikkapa Nordnettiin, kuten itse teen. Avaa tästä maksuton asiakkuus Nordnettiin . Vaikeaa elämäntapamuutos ei ole, mutta vaatii aikaa, vähän opiskelua ja pitkäjänteisyyttä. Mahdotonta se ei kuitenkaan ole. Jotain mieltä huojentavaa ja vakuuttavaa näiden yksinkertaisten numeroiden ja logiikan takana nimittäin on.

. Vaikeaa elämäntapamuutos ei ole, mutta vaatii aikaa, vähän opiskelua ja pitkäjänteisyyttä. Mahdotonta se ei kuitenkaan ole. Jotain mieltä huojentavaa ja vakuuttavaa näiden yksinkertaisten numeroiden ja logiikan takana nimittäin on.

Sen sijaan, että valittaisit taloudellisen riippumattomuuden olevan mahdotonta, ryhdy mieluummin toimeen ja mieti miten tavoitteeseen pääset sekä toteutat sen. Yleensä se vaatii koko elämäntapamuutoksen. Säästät turhasta ja sijoitat nämä varat tuottavasti vaikkapa Nordnettiin, kuten itse teen. Avaa tästä maksuton asiakkuus Nordnettiin

(Artikkeli on julkaistu ensimmäisen kerran 15.1.2014)

Teoriassa nuo laskutoimitukset pitävät paikkansa, mutta ainakin oman elämänkokemukseni mukaan suunnitelmat menevät monesti uusiksi. Kukaan ei pysty toteuttamaan elämäänsä täsmälleen hyvienkään suunnitelmien mukaan. Kulut joita nykypäivänä menee eivät pysy samanlaisina kovin pitkään. Pelkästään sairaanhoitokulut ovat olemattomat nuorena verrattuna vanhuuspäiviin. Esimerkiksi monet joutuvat viettämään viimeiset elinvuotensa sisätiloissa saaden ruoat jostain muualta ja ne maksavat paljon enemmän kuin mitä itse ostettaessa.

VastaaPoistaKannatan näiden laskelmien tekemistä, mutta ennen kuin rupeaa tarkempia suunnitelmia tekemään niin pitää miettiä onko jotain tärkeää unohtunut ja yleensä näin käy.

Totta. Tosin tekniikka ja automaatio kehittyvät hurjaa vauhtia ja kulut joita nyt on, voivat näiden ansiosta laskea tai jopa korvautua jollain toisilla. Esim. sähköautoilu voi mullistaa kalliin liikkumisen jne. Todennäköisempää tietysti on, että kulut lisääntyvät, mutta tämä "riski" on mahdollinen myös toisin päin.

VastaaPoistaItse asiassa tuo sairaanhoitokulujen ja yleensäkin vanhuuden merkitys kulutukseen ja elämiseen olisi erittäin mielenkiintoinen blogitekstin aihe. Näin äkkiseltään voisi ajatella, että kulut nousevat ikääntyessä, kun sairastelee. Maailma ei kuitenkaan ole niin mustavalkoinen ja voisin lyödä vetoa, että tässäkin asiassa on paljon poikkeuksia. Voin olla vähän naivi, mutta ajattelen, että suuri osa vanhuksista eläisi parempaa elämää, jos oikeasti harrastaisivat enemmän liikuntaa ja panostaisivat sosiaaliseen elämään enemmän. Suurin osa sairauksista olisi näillä menetelmillä jo ennaltaehkäisty. Pitääpä paremmalla ajalla kahlata tästä aiheesta kirjoituksia, tutkimuksia ja muuta dataa läpi.

Entäs jos osingot tai vuokratulot nousevat keskimäärin inflaation verran... :)

VastaaPoistaHei, hyviä tavoitteita sinulla! Itsellänikin vähän samanlaisia... Tosin laskin että pääsisin eläkkeelle vasta viisikymppisenä =)

VastaaPoistaKiios. Silmäilin juuri blogiasi, ihan mielenkiintoista luettavaa. Todennäköisesti pääsee seurattavien listalle ja ehkä tämän blogin sivupalkkiin, kunhan jaksan ja kerkiän sitä päivittämään. Etenkin salkkusi sisältö ja IB:n käyttö välittäjänä oli uutta ja kiinnostavaa.

PoistaJostain syystä sotken usein blogisi nimen toiseen melkein vastaavaan nimiseen blogiin...

Hieno juttu, sinun blogisi löytyykin jo blogrollistani =)

PoistaNäinhän tämä menee. Tavoite on hyvin saavutettavissa kun alkaa ajoissa ja huolehtii menot sopivalle tasolle. Itse en ihan 45na päässyt riippumattomaksi, 50 meni puhki. Tosin sitten riippumattomuus siirtynee myös lapsille jollakin aikavälillä.

VastaaPoistaKuten huomioit, lopulta myös saatava eläke vaikuttaa riippumattomuuslaskelmaan varsin olennaisesti. Siten laskelman voi tehdä myös tämän huomioiden ja tavoite lähenee.

Olennaista on, että uskaltaa ottaa realistisen tavoitteen riippumattomuuden saavuttamiseksi. Tämä tuntuu olevan monelle iso kynnys

Lueskelin blogia läpi, mielenkiintoista tekstiä, kiitos. Yhtä vain en ymmärrä: miten lasket, että kulut ovat 9600 eur/v kun yhdessä blogikirjoituksessasi olet hienosti avannut, että kulut ovat oikeastaan n. 15000-16000eur/v?? Mihin tuo n. 6000eur/vuosikulu häviää?

VastaaPoistaHyvä kysymys, jota olisi varmaan ihan hyvä vähän perustella. Kirjanpito ja budjetti -jutussani tosiaan kerroin, että kaikki kuluni ovat vuodessa noin 14 000 - 16 000 euroa. Lasken myös kuluni ilman asuntolainaa (500 e/kk) ja tuo 9600 e/vuosi on juuri menoni ilman asuntolainaa eri vuosien keskiarvona.

PoistaMiksi käytän tätä lukua. Oma asuntolainani on koroton laina, en siis maksa siitä mitään korkoja, vaan lyhennän vain vanhemmilta lainattua pääomaa. Periaatteessa varallisuus vain vaihtaa muotoaan, kun 500 e/kk käteistä vastaan lunastan vanhemmilta asuntoani 500 e/kk verran. Periaatteessa voisi myös ajatella, että kun maksan kuukaudessa asuntoani velattomaksi 500 euroa, voisin "periaatteessa" hakea pankista käänteistä asuntolainaa tätä samaa 500 e velatonta summaa vastaan (todellisuudessa se olisi vain puolet tästä). Voisi myös ajatella, että vuosien saatossa kun asunto on maksettu ja sen myisi, niin saisin teoriassa tämän koko maksamani summan takaisin. Näin ajatellen asuntolainani on periaatteessa nollan arvoinen, vaikka se nyt toistaiseksi tosielämässä kassavirtaani lyhentääkin.

Toisekseen luku on hyvä siinä mielessä, että se on helposti vertailukelpoinen. Jollain toisella on isompi asuntolaina ja jollain toisella taas pienempi. Jos haluan verrata pakollisia menojani jonkin toisen kanssa, en tietenkään halua asuntolainan kuluja tähän sekoittamaan.

Toivottavasti kuulosti edes jotenkin järkevältä :)

.

Kiitos, tarvitset siihen 500eur maksuun kuitenkin sen rahan jostain haalia eli siis +150.000eur lisäsäästö, jotta saa 4% tuotolla homman pyörimään?

VastaaPoistaKyllä, olet oikeassa. Voi vaikuttaa vähän itsensä huijaamiselta. Tosin sitten kun olen saavuttanut tavoitteeni olla taloudellisesti riippumaton 45-vuotiaana, niin asuntolainaakaan ei enää juuri ole, vaan se on jo keritty maksaa takaisin. Uskoisin myös, että eläke/muu työttömyyskorvaus kattaisi helposti tuon puuttuvan asuntolainan osan. Sitähän ei ole laskelmissa huomioitu ollenkaan, vaikka sen merkitys ei ihan vähäinen olekaan. Pitäydyn kuitenkin vanhoissa laskelmissa, koska se tuntuu jotenkin helpommin saavutettavalta. Muuten pitäisi olla kaksi eri laskelmaa tulevaisuudelle asuntolainan kanssa ja ilman.

PoistaErittäin mielenkiintoista luettavaa. Selasi blogiasi läpi ja sait minusta kyllä uuden vakiolukijan!

VastaaPoistaTämä artikkeli oli huomattavasti mieluisampaa luettavaa kuin nämä yleiset "näin jäät eläkkeelle 50-vuotiaana", kuten vaikka tämä ( http://www.talouselama.fi/uutiset/miljonaariksi-ennen-elakeikaa-onnistuu-ja-se-vaatii-alle-5-euroa-paivassa-6060359 ) Talouselämän juttu

Kiitoksia ja tervetuloa vakiolukijaksi. Talouselämän ja aika monen muunkin lehden ongelmana on pinnallisuus. Otsikolla yritetään kalastella lukijoita ja sitten itse teksti jää hyvin suppeaksi. Harvoin niissä paneudutaan aiheeseen pintaa syvemmälle. Kattavat esimerkit ja vertailut jäävät usein puuttumaan ja kysymyksiin miten ja miksi ei useinkaan saa vastausta. En pidä omia tekstejäni täydellisinä, mutta aika suuri julkaisukynnys niissä on ja pyrin niissä tietenkin aihe huomioiden selittämään myös taustat ja syy-seuraus-suhteet.

PoistaHieno tulokulma asiaan, jota voi katsoa eri näkövinkkeleistä. On ihmisiä jotka todellakin tykkäävät siitä työstä mitä tekevät, eikä tulisi mieleenkään jäädä töistä pois - edes vielä silloinkaan kun eläkeikä koittaa. Nämä ovat varmaan sitten sellaisia ns. "työhulluja", ja sellaiseksi taidan laskea myös itseni.

VastaaPoistaAiemmin kun olin yrittäjänä, normityöpäivä alkoi aamuseiskalta, ja saattoi hyvin venyä iltaysiin. Siis 14 tuntia arkisin. Viikonloput vedin löysää, enkä tehnyt kuin puoli päivää, eli ehkä sellaista 8 tuntista päivää.

Nyt leppoistin minäkin itseni, teen enää puolikasta päivää eli 8h arkisinkin, sillä myin yritykseni ja menin palkkatöihin. Isoja voittoja yrityksen myynnistä ei tullut, tosin pitkästä työpäivästä jää aina jotain näppiin, eli osinkoja nostin aika mukavasti.

Itse yrityksen myynti meni noin 5 tonnin voitolla eteenpäin - mutta usko tai älä - pikkuisen yllätyin kun verottaja lätkäisi tuolle 5 tonnin voitolle 22 tonnin verot!

Pidemmät jorinat tässä linkissä:

http://lainakatto.blogspot.com/2016/03/maksujarjestelypyynto-verottajalle.html

Nykyään saa olla onnellinen, jos on töitä ja erittäin kiitollinen, jos työ on mielekästä. Onnittelut kaikille, jotka ovat löytäneet unelmatyönsä ja haluavat tehdä sitä vielä eläkeiän jälkeenkin. Olisihan se hienoa, jos itsekin löytäisin tällaisen intohimon kohteen. Ehkä joskus...

PoistaKiitoksia linkistäsi. Piti ihan lukaista kaikki juttusi läpi, niin uskomaton tilanteesi on. Hitto soikoon rupesi verenpaine nousemaan ja ohimosuoni tykyttämään tapauksen johdosta. Voi kun verottajalla joku käyttäisi maalaisjärkeä. Juuri näin siinä muuten käy, jos ruvetaan pilkkua viilaamaan. Tsemppiä taisteluun.

Heippa, tykkään kans lukea blogiasi :) Itse hyppäsin oravanpyörästä toiminnanjohtajan duuneista vapaampaan elämään, jonkin verran säästöjä ja sijoituksia taustalla. Nyt luon uutta elämäntyyliä ja suuntaan digiyrittäjyyteen. Vapaus (palkkatyöstä) on kuitenkin tavoite numero 1. Mahdollisuus tehdä sitä mitä haluaa ja missäpäin maailmaa haluaa. Oon kans laskeskellu että ei ole suinkaan mahdotonta tuo taloudellinen riippumattomuus ja todellakin kulujen karsiminen on itsellä ollut tärkein keino luoda vapautta ja pärjätä ilman palkkaa. Blogissani käsittelen jonkun verran näitä rahataito-asioita ja vielä enemmän ekassa e-kirjassani "Toimistosta travelleriksi- Matkaopas vapaampaan elämään". Käys kurkkaan mun blogii: www.matkaopasvapauteen.com Terkuin, Rosita :)

VastaaPoistaOlisipa kirjasi lainattavissa kirjastosta, kiinnostaisi enemmänkin lukea ajatuksiasi etenkin elämänmuutoksesta ja itsetuntemuksesta, jotka omassa blogissani ovat jääneet valitettavasti liian vähälle huomiolle. Blogissasi riittää kyllä näistä ja paljon muustakin juttua, mutta... Jos saa sanoa rehellisesti, niin sivuston käytettävyys on vähän rampa. Vähän kuin lukisi hyvää kirjaa, mutta uutta sivua ei oikein pystykään kääntämään. Miten lukijan on tarkoitus navigoida ja löytää itselleen mielenkiintoiset jutut sivustoltasi, onko tagipilvi ainut vaihtoehto? Tarkoitan tällä sitä, että esimerkiksi perus hakukenttä puuttuu, blogiarkistoa ei ole ja suosituimmat jutut widgetti olisi vähintään kiva olla. Voi kun olisi mielenkiintoista selata kaikkia kirjoituksiasi vanhemmista uusimpaan, nyt ei vain ihan teknisesti pysty. Sisällöltään näin mielenkiintoinen blogi on kuitenkin pakko laittaa RSS-lukijaani tilaukseen.

PoistaHyvä kirjoitus, mutta herätti tarpeen muutamaan lisäkommenttiin.

VastaaPoista800 € ei ole riittävä summa taloudellisen riippumattomuuden saavuttamiseksi. Jokaisen tilanne on tietysti erilainen, mutta kun muistaa, että nykyään ”virallinen” köyhyysraja yhden henkilön taloudelle on 1200 €, summa ei voi olla ainakaan sitä pienempi. Lähtisin siitä, että minimi olisi 1600 €, mieluummin 2000 € nettona kuukaudessa.

Tämä tietysti lisää säästettävän summan määrää, mutta ei niin paljon kuin olettaisi, kun ottaa huomioon kaksi seikkaa:

1) Laskelmiin pitää lisätä oman vapaaehtoisen säästämisen lisäksi lakisääteinen eläkesäästäminen. Vaikka meillä ei olekaan henkilökohtaisia eläketilejä, jokaisesta palkasta menee osa tulevan eläkkeen maksuun. Vastaavasti eläkevuosille tulee lisätä eläkkeen määrä.

2) Jos tavoitteena on henkilökohtainen taloudellinen riippuvuus, myös pääoma pitää käyttää omana elinaikanaan.

Tein uuden laskelman näillä oletuksilla:

-”eläkkeelle” pitää jäädä 45 vuotiaana

-sijoitusten nettotuotto verojen ja inflaation jälkeen on 4%

-omista säästöistä voi käyttää 1600 €/netto/kk ikävuosina 45-66

-eläkeaikana työeläke on 1000 €/netto/kk, jolloin säästöistä pitää käyttää 600 €

-pääoma riittää 90-vuotiaaksi asti

Lopputulos oli, että 45-vuotiaana pitäisi olla säästössä 360 000 €.

Laskelma on suuntaa-antava, mutta vahvistaa käsitystä, että säästötavoite ei ole kohtuuton, jos aloittaa riittävän aikaisin. Summa tippuu vielä oleellisesti, jos tavoitteena olisikin taloudellinen riippumattomuus 50-vuotiaana.

Oleellinen kysymys on, miten tavallinen ihminen saa kasaa tuollaisen summan, kun monella ei jää säästöön mitään. Vastaus on, että tilanne ei johdu liian pienistä tuloista vaan liian suurista menoista. Tutkimuksetkin osoittavat, että säästömahdollisuus ei juurikaan riipu tulojen määrästä, vaan henkilön kyvyistä pitää budjettia ja elää sen mukaisesti.

Itse sain ahaa-elämyksen amerikkalaisesta säästöoppaasta jo kauan sitten. Sen ohjeiden mukaan jokaisen tulisi mitoittaa kulutuksensa niin, että käyttöön menee 90 % ja säästöihin 10 % kuukauden nettotuloista. 10 % riittää, toisaalta enempääkään ei pidä säästää, sillä amerikkalainen yhteiskunta pyörii kulutuksen voimalla.

10 % on määrä, jonka jokainen voi säästää tinkimättä oikeastaan mistään. Budjettia pitämättömällä nimittäin vähintään tuo määrä menee turhaan: korkoihin, luottokorttimaksuihin, heräteostoksiin, vääriin tai vääränä aikana tehtyihin hankintoihin. Pitämällä budjettia ja järkeistämällä toimintaansa tuo summa säästyy ilman että mistään tarpeellisesta tarvitsee tinkiä.

Vielä yksi vinkki. Tulevasta kulutustasosta on helpompi säästää kuin jo saavutetusta. Siksi kannattaa aloittaa tuolla 10 %:lla. Summaa voi lisätä, kun palkka nousee. Jos tällöin korotusosasta käyttää puolet kulutukseen ja puolet säästöihin, säästösumma kasvaa nopeasti eikä kuitenkaan ole tarvinnut tinkiä nykyisestä kulutustasosta.

Erinomainen lisäkommentti ja laskelmat. Omat lukuni tietysti perustuvat siihen oletukseen, että kun taloudellinen riippumattomuus koettaa, niin asuntolaina on jo maksettu. Siitä tulee noinkin pieni summa kuin 800 e/kk. Harva sillä tosiaan selviytyisi. Itse asiassa pienempikin summa riittäisi itselleni. Tänä vuonna 7 ensimmäisellä kuukaudella kulut ovat olleet alle 500e/kk, jos asuntolainan lyhennystä ei huomioida. Tavallaan tuo myöhemmin kertyvä eläkekin on vain bonusta tai paremmin sanoen "epävarmuuspuskuria". Jos riippumattomuus nyt onnistuisi tuolla summalla, niin eläke huomioiden se onnistuisi myös tulevaisuudessa vielä paljon varmemmin.

VastaaPoistaMutta ei tuo 360 000 euroakaan hullummalta kuulosta. Kuten sanoit, ei ole kohtuuton ja moni kadunmies arvelisi tarvittavaksi summaksi kertaluokkaa suuremman rahapotin. 10 % säästöastekin varmaan sopisi ohjenuoraksi monille. Silloin tosin pitäisi paiskia töitä riippumattomuuden eteen noin 45 vuotta, joka onkin aika lailla se, mitä nyt tapahtuu. Hyviä näkökulmia.

Vaikka blogisi on ollut jo kauan blogrollissani, nyt vasta löysin tämän kirjoituksen. Olen monesti miettinyt tuota esim. kommenteissakin mainittua inflaatiota. Esim. kauppakassini on mielestäni viime vuosina halventunut muutaman vuoden takaiseen Lidlin ja S-kauppojen kovan kilpailun takia.

VastaaPoistaSuunnitelmia on aika mahdoton tehdä + kymmennelle vuodelle ja esim. itselleni blogiin suunniteltu 5-vuotissuunnitelmakin tuntuu välillä vähän utopistiselta. Tulevaisuutta kun on aika mahdoton ennustaa.

Olen itse laskenut, että taloudellinen riippumattomuus astuisi siinä kohtaan voimaan kun kuluttaisin 2000 euroa kuukaudessa, joka tekisi 24 000 euroa vuodessa. Tämä antaa sopivan margin of errorin, mikäli jotain elämän katastrofeja pääsisi käymään.

Tämä artikkeli on blogini suosituin (ja mielestäni yksi tärkeimmistä) ja löytyy sivuston alareunasta, sekä oikeasta sivupalkista, jolloin sokea Reettakin olisi siihen törmännyt... :) Mutta tämähän se blogien ja yleensäkin kaikkien medioiden ongelma onkin. Hyvät jutut tuppaavat hautautumaan kaiken muun alle. Tässä yksi syy, miksi pyrin aina silloin tällöin nostamaan vanhan artikkelin vain pienoisilla päivityksillä takaisin blogin "päälistalle".

PoistaItselläni on dataa nyt seitsemältä vuodelta, enkä oikein osaa vieläkään sanoa, näkyykö inflaation vaikutus. Ruokakuluissa mahdollisesti, kaikessa muussa se on vielä kysymysmerkki: http://downshiftaaminen.blogspot.fi/2015/01/nakyyko-inflaation-vaikutus.html

Suunnitelmia on monenlaisia. Omani on ehkä enemmän polku, jota ei kannata liian vakavasti tuijottaa, saati hirttäytyä tavoitteisiin, jos maailma muuttuu. Mustiin joutseniinkin voi jollain tasolla varautua.

Jonkinlainen epävarmuus ei saa kuitenkaan olla tekosyy olla tekemättä niitä. Turhia suunnitelmat tuskin ovat, jos yrityksetkin niitä tekevät.

Itsekkin aloitin noin 1,5 vuotta sitten pitkälti tämän artikkelin myötä kiinnostumaan säästämisestä ja sijoittamisesta. Itselläni ei ollut aloittaessa minkäänlaisia tuloja tai säästöjä, kun olin vielä koulunpenkillä tutkintoa suorittamassa. Kuitenkin muutaman satasen laitoin koepallona liikkeelle ja viime vuodelta tulikin jopa pari euroa osinkoa.

VastaaPoistaNyt olen sitten saanut koulut käytyä ja siirryttyä työelämään. Kuukausipalkka nyt vielä ei alkuun ole kovin kummoinen, mutta tuostakin on joka kuukausi jäänyt muutama satanen opintolainan maksun lisäksi myös rahastosijoituksiin ja pikkuisen talletustilille lomamatkaa tai muuta vartomaan. Viime viikolla teinkin sitten ensimmäisen suoran osakesijoituksen kun lopultakin sai muutaman satasen laitettua kerralla, niin ei merkintäpalkkiot syö kauheasti tuloista.

Valtavasti opeteltavaa riittää vielä varsinkin kulutuksen järkevöittämisessä. Varsinkin nyt parista ekasta palkasta on mennyt jos johonkin turhaan ihan siksi kun sattuu rahaa olemaan. No koitan olla ottamatta liian vakavasti, tai yritä väkisillä säästää älyttömiä summia tuloihin nähden. Muutama satanen kuussa vie jo pitkälle.

Ikää mittarissa nyt 24 vuotta ja töitä en todellakaan aio tehdä seitsemänkymppiseksi.. ;-)

Hienoa kuulla, että blogistani on ollut apua. Nuorenahan tämä homma on helpointa aloittaa. Kun hommaa ei ota liian vakavasti ja tosissaan, niin motivaatiota on helpointa ylläpitää. Sitten kun lumipallo lähtee säästö- ja sijoitustuottojen osalta vihdoin kunnolla pyörimään, niin silloin sen eteen ei paljon töitä tarvitse enää tehdäkään. Tärkeintä onkin aloittaminen, pitkäjänteisyys ja omalla tavallaan motivaation ruokkiminen. Joku seuraa kasvavaa osinkovirtaa, joku laskee "aamukampaa eläkkeelle", joku taas saa motivaatiota blogista jne... Kukin tyylillään.

PoistaHyviä ajatuksia ja erittäin kannatettavaa varautua muuhunkin kuin oravanpyörään.

VastaaPoistaHarmittavasti laskelmista puuttui asumisen kulut,jotka ei 800 euroon Helsingissä sisälly.

On kuitenkin todennäköistä, että tuossa vaiheessa asunto on jo velaton (toki nykykoroilla asuntolainan maksamisella ei ole kiirettä) ja tuostahan puuttui ainoastaan asuntolaina. Jos pienessä asunnossa on alhainen vastike eikä ole lainaa, on 800 eurolla täysin mahdollista elää jopa Helsingissä asumiskuluineen.

VastaaPoistaHei

VastaaPoistaeikö näissä laskelmissa pitäisi aina ottaa huomioona peruspäivärahat ja sen jälkeinen työmarkkinatuki? Tietääkseni pääomatuloja saa olla ja silti on oikeutettu molempiin. Työmarkkinatuessa taisi olla jokun tietty summa per kk mitä saa olla kuukausittain.

Entäpä jos asian laskee niin erikoisesti, että paljonko säästöjä tarvitsee jos odotetun elinajan loppupäässä alkaakin syödä kuormasta? Tuolla 4 % säännöllähän se pääoma jää käyttämättä, eli perinnöksi lapsille (mikä toki on positiivista sekin). Mutta entä jos ei ole perhettä ja haluaa vain päästä mahd aikaisin pois oravanpyörästä?

VastaaPoistaMielenkiintoinen kysymys. Kommenteissa Sakari2 laskikin vähän tuohon liittyvää, tosin hänelle sopivilla kulutusluvuillaan. En hirveästi lämpene tämän kaltaiselle lähestymistavalle. Vaikka oma elinajanodote onkin noin 90 vuotta, niin kukaan ei tarkkaan tiedä milloin kuolla kupsahtaa. Jos "säästölaskut" on tehty tuon 90 vuoden mukaan ja elääkin 110 vuotiaaksi, niin paska juttu, kun rahat eivät riittäneetkään. Siksi suosin tuota ikuisuusolettamusta. Ja voihan ne rahat silloin vaikka lahjoittaa hyvään tarkoitukseen, jos ei perillisiä ole. Testamenttaa vaikka omalle synnyinkaupungilleen ja ehdoksi sen, että summalla rakennetaan hieno liikuntapaikka.

PoistaMutta kun nyt kysyin, niin pyöräytin oletukset taulukkolaskentaohjelmassa. Kysymys: paljonko pitää olla summa, jos jää 4 % säännöllä eläkkeelle 45 vuotiaana, elää 90 vuotiaaksi, jolloin kaikki rahat on kulutettu ja vuosittain menoihin menee 9 600 euroa (800 e/kk)? Vastaus: Melkein eurolleen 200 000.

Laskin luvun auki oikeastaan sen takia, että tulos avaa hyvin sen hiuksenhienon eron ikuisuuden ja rajallisuuden välillä. Kuka uskoisi, että 45 vuoteen eläkkeellä tarvitaan 200 000 euroa, mutta ikuisuuteen vain 240 000 euroa? Siis vain 40 000 euroa, eli 20 % enemmän. Omasta mielestäni hämmästyttävää. Jos siis tavoittelee taloudellista riippumattomuutta, niin miksi ei sitten saman tien suosisi tuota ikuisuusolettamaa, kun se on enää pienen kurotuksen päässä?

Erittäin hyviä kirjoituksia blogissasi. Varsinkin tämä kirjoitus oli mielenkiintoista ja hyvää luettavaa. Silmiäavaavaa oli tuo summa, joka taloudellisen riippumattomuuden saavuttamiseen sinulla vaaditaan. Ei tosiaan ole mikään mahdoton summa.

VastaaPoistaItsellä myöskin suunnitelmina viimeistään 50v jäädä pois työelämästä. Ikää löytyy 27v ja sijoittanut pieniä summia jo parin vuoden ajan. Tällä hetkellä vain suoria osakeostoja. Kuitenkin maantieteellisesti ja toimialoittain hajoittaen. Puhutaan kuitenkin vasta alle 10k arvoisesta salkusta, mutta on se sentään jo alku. Seuraavaksi suunnitelmina ostella vähän noita kuluttomia superrahastoja Nordnetissä. Tuntuu, että monilla ihmisillä on vaikeinta sen säästämisen/sijoittamisen aloitus. Moni edelleen ajattelee vain säästävänsä korkeintaan toiselle pankkitilille rahaa ja tälläinen "sukanvarteen" säästäminen lieneekin typerin säästämisen muoto.

Itsellä taloudellisen riippumattomuuden saavuttamiseen tukee myös asuinpaikka. Ostettiin talo maalta, josta löytyy myös omaa peltoa/metsää. Suunnitelmana on ottaa hieman lisää kotieläimiä (kanoja löytyykin jo) sekä viljellä hieman maata omiin tarpeisiin, täten omia kuluja saisi vielä entistä enemmän pienennettyä.

En tiedä miksi tämän oman suunnitelmani sinulle jaoin, mutta sain melko kovan motivaatiokärpäsen puraisun tästä sinun tekstistäsi, joten kiitos siitä.

Ja onnea tavoitteesi saavuttamiseen, aika lähellä taidetaan jo olla.

Terveisin Eetu

Kiitoksia vain. Kiva kuulla, että olet saanut tekstistäni vielä lisää motivaatiota. Kuten sanoit, kun alun suurin este on ylitetty, niin loppu on periaatteessa vain pitkäjänteisyyttä ja oman suunnitelman noudattamista. Kyllähähän tällainen tarinan jakaminen myös omaa mieltä lämmittää. Ilman näitä kommentteja blogin pitäminen olisi aika turhaa.

PoistaIhan järkeviä laskelmia, vaikka eihän kenenkään muun kannata käyttää 800 euroa / kk oman tilanteensa tarkasteluun. Tässä oli kuitenkin ihan hyvin selitetty miten numeroihin on päädytty ja siitä voi pyörittää omat laskelmansa.

VastaaPoistaTilanne on aivan totaalisesti erilainen silloin kun kyse ei ole vapaaherran poikamiesboksista. Kun ihmisellä on lapsia niin talouden ja menojen suunnittelu ei olekaan ihan niin vapaata. Lapsille ei ole ehkä ykkösjuttu se että isi ei nyt tilaa mitään turhia lehtiä ja isi minimoi menot kun haluaa olla vapaaherra ja harrastaa jotain. Toisaalta taas pienten lasten kanssa vietetty aika on jotain mitä ei voi rahalla mitata, eikä sitä voi viettää eläkeikäisenä kun lapset ovat jo aikuisia.

Tämä tekee asiasta hyvin monimutkaisen kun pelissä on lapsia. Pienet lapset eivät odota muuta kuin aikaa ja rakkautta vanhemmiltaan, mutta vähän isommat lapset toivovat perustellusti myös omaa huonetta ja kaikenlaista muutakin ja en ainakaan itse aio kokeilla sellaista vastausta että isi tässä maksimoi säästöprosenttiaan, jotta voi sitten jäädä eläkkeelle kun sinä pikku napero menet yläasteelle :)

Ei sillä ettenkö minäkin asiaa olisi paljonkin miettinyt ja laskenut, mutta asiaan vain ei voi suhtautua noin yksinkertaisesti enää. Se on tärkeintä että joka kuukausi fyrkkaa jää säästöön (asuntolainan lyhentäminenkin on säästämistä) ja olen täysin samaa mieltä että yksinkertaisin tapa on useimmilla ihmisillä menojen kriittinen tarkastelu. Esimerkiksi vähän hienompaan autoon panostamalla saa helposti poltettua ison kasan rahaa ja se on kyllä ihan oma valinta jos toimiva perusauto ei riitä. (Lapsiperheessä ei ole niin yksinkertaista sekään että isi ei nyt halua omistaa autoa.)

Totta, poikamiesboksissa talouden suunnittelu on helpompaa, kun vaikkapa nelihenkisen perheen kohdalla. Se on ihan selvää. Perheellisyys ei saa kuitenkaan olla tekosyy olla tekemättä mitään. Haastavuuden takia suunnittelu on jopa tärkeämpää kohdallasi. Miksi näin? Kasvatuksesi tulee määräämään, millä tavalla lapsesi tulevat tässä maailmassa elämään ja kuluttamaan. Minä vastaan vain itsestäni, sinä myös välillisesti muiden valinnoista.

PoistaKuten hienosti sanoit, niin pienet lapset eivät odota muuta kuin aikaa ja rakkautta. Niitä ei paljon hetkauta, onko isä kilpailuttanut sähkösopimuksen, kuinka monta turhaa lehteä iskä tilaa tai monta tonnia isi on sijoittanut Muumi-mukeihin. Se minkä tienaat töissä on pois lasten kanssa vietetystä ajasta.

Isommat lapset voivat vaatia enemmän. Ainahan voi haluta kaikkea, mutta tarvitseeko kaikkea? Hypoteettisesti, jos ennen vanhaan elit vähän tiiviimmin sisarustesi kanssa, etkä päässyt harrastamaan lätkää, vaan vaikkapa paljon halvempaa suunnistusta, tuliko sinusta paha tai huonompi ihminen? Tai jos isänä kuskaat lapsiasi laatikkopyörällä päiväkotiin ja lapset nauttivat joka hetkestä paljon enemmän kuin auton takapenkillä istuessa, niin mihin sitä autoa sitten tarvitset? Joskus oma mukavuus pitää uskaltaa kyseenalaistaa. Tai miksi ostaa junnulle 10 pleikkapeliä, jos ne voi lainata kirjastosta?

Tai jos junnu mankuu mopoa, niin sano että maksat puolet, jos itse hankkii puolet omalla työllään. Opetat näin työn ja rahan arvoa. Rahaa ei saa vain mankumalla. Ehkä junnu ei haluakaan mopoa, kun tajuaa että sen eteen pitää tehdä vaikkapa kaksi kesää töitä. Ehkä hän innostuukin hienosta maastopyörästä, jonka saisi jo yhden kesätyön rahoilla. Mahdollisesti hän saattaa jopa hiffata säästämisen ja sijoittamisen todellisen arvon ja merkityksen. Esimerkkejä kyllä riittää. Asiat eivät tietenkään ole helppoja tai yksinkertaisia ja onkin hyvä, että näitä pohdit. Onnea sille polulle.

Hei!

VastaaPoistaKiitos mielenkiintoisesta kirjoituksesta ja se inspiroi jatkamaan

tulevaisuuden suunnittelua, vaikka se tulevaisuus välillä tuntuisikin olevan niin kaukana.

Itse olen paljon pohtinut eläköitymistä ennen oranvanpyörämekanismin

asettamaa (tulevaisuudessa ehkä jopa yli 70) ikärajaa ja laskeskellut

erilaisia vaihtoehtoja.

Olen päätynyt omalla kohdallani luottaa laskelmaan, että

nyt 23-vuotiaana säästän palkkatuloistani vähintään 1000€/kk 10 vuoden ajan, saaden lopulta n. 170-180k säästöön. Sen jälkeen (toivottavasti perheellisenä) säästän vähintään 300€/kk 17 vuoden ajan. Uskon pystyväni silloin säästämään enemmän, mutta lapset ja asuntolaina syövät varmasti osan säästömahdollisuuksista tai sitten sijoitan ylimenevät lapsien tulevaisuuteen.

50-vuotiaana minulla olisi 600-800k omaisuus + asunto maalla ja voisin rauhassa elellä korkojen turvin (I wish).

Ja aiemmin kommentoineen Eetun tavoin, itselläni on unelma viljellä osa omasta ruoasta ja

pyrkisin mahdollisimman vähän ostelemaan uusia tavaroita. Laskujeni mukaan pystyisin helposti alle 750€/kk kulutukseen, mutta totuus saattaa olla sitten erilaista. Saa nähdä :)

Yksi mielenkiintoinen laskuri, jota olen itse käyttänyt, on Firecalc.com.

Se antaa suhteellisen hyvän kuvan, miten historian eri tilanteissa kävisi sijoituksille, jos esim. muutama ensimmäinen vuosi olisi huono.

Ja tämä laskuri viittaa juuri tuohon kirjoittamaasi ikuisuusolettamaan, mikä on hyvin

viisas suhtautuminen oman varallisuuden käyttöön.

Toivon, ettei kukaan vaivu epätoivoon kokeiltuaan laskuria, mutta mielestäni se on hyvä muistutus juuri kulujen karsimisen tärkeydestä.

Terv. MassiMurmeli

Kiitos kommentista ja oman suunnitelmasi jakamisesta, kuulostaa ihan järkevältä. Onnea matkaan.

PoistaTuo Firecalc.com on itselleni uusi tuttavuus. Pakko oli heti mennä testaamaan. Erittäin mielenkiintoinen laskuri, pitää varmaan kirjoittaa siitä jossain vaiheessa blogiin. Kiitos vinkistä.

Mukava että joku jaksaa pitää aiheesta sivuja ja keskustelua yllä, kiitos siitä Jarmo!

VastaaPoistaItse pyrin myös tähän taloudelliseen riippumattomuuteen.

Haluaisin tuoda hieman realiteettia mukaan, vaikka niin ihanalta kuin tuntuukin tehdä "yksinkertaisia" laskelmia miten sinisilmäisesti ajateltuna kaikki tulee menemään suunnitelmien mukaan. Tarkoitus ei ole hermostuttaa ketään.

Itse olen siis aloittanut sijoittamisen aikoinaan ostamalla yksiön ja elin siellä poikamies elämää, joten tiedän miltä maailma näyttää nuoren miehen silmistä poikamiesboxista.

Omalla kohadallani tapasin sitten lopulta tulevan vaimoni ja ostimme yhdessä toisen yksiön johon muutimme kun olin maksanut ensimmäisen asuntoni pois. Toisen yksiön kohdalla meillä oli jo jonkin verran säästöjä ja remontoimme asunnon lattiasta kattoon itse.

Suunnitelma oli maksaa asuntolaina pois kolmessa vuodessa ja sitten siirtyä taas uuteen yksiöön.

No kuinkas kävikään, vuosi kun oli asuttu uudessa pikku yksiössämme, niin puoliso ilmoitti olevansa raskaana ja että nyt isompi koti kehiin ja sassiin! Siinä ei auttanut itkeä että 3v suunntielma menee ihan läskiksi ja on lainaa vielä tästä asunnosta.

Naisia on monenlaisia, jos haluaa pitää "rotunaista" niin siinä ei välttämättä kelpaa sitten lapsen tullen joku 2-3h+k kerrostalosta huonomaineiselta seudulta.

Päädyimme siis ostamaan jo aiemmin haaveilemaltamme alueelta rivitalon. Lainat saatiin yksiöitämme vastaan.

Sitten elettiin muutama vuosi maksaen kahta lainaa näkkärikuurilla ja lapsi pörähti vielä siihen samaan sotkuun. Auto piti myös vaihtaa "perheautoon".

Omasta mielsestäni auto on lapsiperheessä kyllä vähän kuin hanasta tuleva vesi, mutta kantaahan ne jotkut kaivostakin vettä. En tästä spekuloi sen enempää.

Niin sitten lopulta oli päällä 2 asuntolainaa ja autolaina.

Ja puoliso kotona äitiyspäivärahalla. joten arvaatte varmaan kuka maksoi kaiken. Lapsikin pantiin jo 1,5v tarhaan vaikka monet pitää kotona 3v asti.

Vähät säästöt bullet velkavipuineen mitä omasin olin tietenkin sijoittanut pörssiin ja epätoivossa ihmimen herkästi ottaa riskejä ja niin tein minäkin, sijoitusten arvo romahti -60%, joka ylitti bullet velkojen määrän. Eikä siinä vielä kaikki vaan työpaikalla aloitettiin massiiviset YT:t. Muutama vuosi meni joka yö unettomasti hikoillen ja parkuva lapsi sitä säestämässä. Siinä sitten tuli vähän burnouttiakin ja olin hetken poissa töistä.

Kaikesta tästä on kuitenkin selvitty ja kaiken omaisuuden onnstuin pitämään ja jopa kasvattamaan, koska sain pitää työpaikkani, selvisin nopeasti burnoutista ja pidin osakesijoitukseni suvantovaiheen yli nousten lopulta isosti plussalle. Puolisonkaan kanssa ei mennyt kattilat jakoon vaikka aika lähellä liippasi monet kerrat.

Luvut ja laskelmat mitä täällä esitetään on hieman kuin haave että, jos lottoan nyt joka päivä eläkkeelle asti niin tulen varmasti miljonääriksi.

Totuus on tarua ihmeellisempää, matkalla ei vain voi sattua yllätyksiä vaan niitä sattuu roppakaupalla.

Menot ovat tosiaan ihan toista luokkaa vähän vanhempana ja perheellisenä. Lainat päällä ja eukko joka vaatii kerran vuodessa koko perheen etelänmatkaa.

Täällä ei kukaan ole ottanut huomioon veroja, että näistä pääomatuloista pitää maksaa verojakin, pyöreästi sanottuna pitää tienata 30k voittoa että käteen jää 20k. Ja 10% tuotto odotus on aika optimistisesti ajateltu, kannattaa laskea 5% varaan vuosituotto. Loppu on bonusta.

Itse olisin tällä hetkellä taloudellisestiriippumaton, jos muuttaisin yksinäni sinne yksiöön mistä lähdin, mutta nykyisillä kuluilla siihen on vielä matkaa, mutta sanotaanko että valoa on jo tunnelin päässä ja eläkepäivät on turvattu.

Voihan sitä tietysti elää koko elämänsä vaatimattomasti poikamiehenä vankisellin kokoisessa yksiössä, että 45-vuotiaana voi sitten olla siellä sellissä yksinään tekemättä töitä.

Terveisin

Haaveiden kaataja 45v

Siinäpä oli kommenttia kerrakseen. Piti vähän aikaa miettiä, miten kommentoin. Vähän vitsillä voisi heittää, että ulkopuolisin silmin tämä voisi hyvin olla Iltalehden juttu: "Mies joutui härskin huijauksen uhriksi, ja siinä käytettiin surutta hyväksi miehen silmitöntä ihastusta nuoreen naiseen. Rahallisen arvon perään oleva tipu osoittautui lopulta virheeksi tossun alle joutuneelle miehelle".

PoistaNo mutta vähän vakavammin. Onhan tuossa kommentissa kolarointia kohtalon kanssa. Paljon on kyllä ihan omia valintojakin. Miksi niin monta asuntoa ja paljon velkaa? Eikö rivitaloa olisi voitu rahoittaa, myymällä yksiöt? Tai ostaa jo yhdessä vähän isompi asunto, johon tulevaisuudessa mahdollinen perheenlisäys sopisi ja joka olisi lähellä kaikkea? Silloin ei autoakaan tarvittaisi. Omaan ajatusmaailmaan tuntuu jotenkin oudolta, että esimerkiksi omaan 56 neliön kerrostalokaksioon isolla parvekkeella ei muka pieni lapsi sopisi ainakin muutaman vuoden ikäiseksi asti. Vaikuttaa enemmän tunteella, kuin järjellä toimimiselta ja jonkinlainen suunnitelmallisuus puuttuu.

Tekstisi on kuitenkin ihan hyvä puhe säästämisen puolesta, vaikka siitä ei välttämättä ensi alkuun sellaista vaikutelmaa saakaan. Kaikki voisi nimittäin olla paljon huonommin, jos et olisi säästänyt pahan päivän varalle. Jos omaisuutta ei olisi ollut, niin miten olisitkaan silloin toiminut? Toisaalta se on myös esimerkki, miten vähästä elämä voi mennä eri suuntaan.

Kysymys on vähän, mitä on elämänlaatu? Sopivan tasapainon löytäminen säästämisessä, jolloin voi kokea ja elää omanlaista elämää, sekä nähdä juttuja. En tiedä miksi itse näen tekstissäsi vähän katkeruutta. Kaikesta selvisit, mutta ei tuo omiin silmiin miltään herkulta kuulostanut. Nälkäkuurilla, parkuva lapsi, stressi ja burnout. Vielä kun tuohon olisi lisätty avioero ilman avioehtoa ja osakkeiden myynti tappiolla, niin lähes kaikki mahdolliset virheet olisi tehty ja puhutaan painajaisesta. Miksi kukaan haluaisi itsensä tuohon asemaan, jos muitakin mahdollisuuksia on? Niin kaukana downshiftaus -aatteesta kuin olla ja voi.

Onneksi näet kuitenkin valoa tunnelin päässä ja eläkepäivät on turvattu, joten tarina on siltä osin kääntynyt onnelliseksi. Kiva, että toit realiteettia mukaan oman elämäsi pohjalta. Jokainenhan elää vähän omassa kuplassaan. Tekstisi "kritiikkiin/pointtiin" voisi myös sanoa, että on myös turha haaveilla siitä, että parisuhteessa kaikki on paremmin ;) Sinisilmäisyyttä siis myös siellä suunnalla. Kiitoksia kommenteista. Juuri tällaista välillä kaivataankin.

Osakesijoittaminen on ollut intohimoni kohde aina ja nyt 57-vuotiaana on hyvä osinkosalkku, jonka tuotolla elän. Vahvistan Jarmon väitteen, että korkoa korolle ilmiön hyödyntäminen sijoittamalla tuo taloudellisen riippumattomuuden Jarmon esittämässä ajassa eikä tarvitse odottaa esim. valtion vapauttamista palkkatyön orjuudesta. Aika monet ovat virkeitä 65 v kun jäävät eläkkeelle, mutta siitä on enää 15 vuotta kun 80-vuotispäivä koittaa ja ainakin monilla miehillä alkaa jo toimintakyky heiketä.

VastaaPoistaMielikuvitukseni on niin vilkas, että löydän mielekästä tekemistä itse enkä tarvitse (joskus luonnevikaista) pomoa osoittelemaan mitä seuraavaksi täytyy tehdä. Kun jäin 54-vuotiaana pois palkkatyöstä, luovuuteni vapautui ja löysin itseni uudelleen. Kansa on aivopesty kuvittelemaan, että itsenäisesti kukaan ei pysty toimimaan, vaan aina täytyy auktoriteetin olla käskemästä. Vapaalle siis aikaisemmin!

Ongelmahan tällaisen "filosofian" myymisessä kansalle on sen epämääräisyys. Se voi tarkoittaa niin montaa eri asiaa. Taloudellinen riippumattomuus ja vapaus siintää myös jossain kaukana tulevaisuudessa, jota ei osata hahmottaa. Siihen tarvitaan pitkäjänteisyyttä ja sinnikkyyttä, jota monella ei ole tarpeeksi. Palkinto ja nautinto halutaan heti. Lyhyt tähtäin voittaa aika usein pitkän ajan suunnitelmat. Saarnaamalla viestiä ei saa perille, joten järkevin vaihtoehto onkin näyttää esimerkin voimalla, miten homma toimii. Aika moni on sen verran utelias, että saattaa ottaa onkeensa. Osa ei tietysti koskaan ja se heille suotakoon.

PoistaEdellinen Anonyymi jatkaa:

VastaaPoistaKyllä, olen samaa mieltä. Minun kohdallani säästäminen ja sijoittaminen alkoi ja jatkui omalla painollaan. Perheessäni lapsena oltiin taloudellisia ja hankittiin vain se mitä tarvittiin eikä mitä haluttiin. Jatkoin tällä linjalla enkä ole menettänyt mitään. Olen esim. matkustellut niin paljon kuin olen halunnut. En vain ole koskaan tuhlannut; ainakaan paljoa ja pitkää aikaa. Jo lapsuuden kodissa 70- luvulla sain lahjaksi pörssiosakkeita ja kiinnostuin niistä. Mitään valintaa lähteä taloudellista riippumattomuutta tavoittelemaan en ole koskaan tehnyt vaan se vain tapahtui; helposti.

Tämä on todella hyvä blogi, koska se kannustaa niitä tälle tielle, jotka eivät sitä löydä tavallaan automaattisesti kuten minun tapauksessa. Taloudellisuus, säästäminen ja sijoittaminen esim. hyvää osinkoa maksaviin osakkeisiin painottaen tuo taloudellisen riippuvuuden ilman suurta neroutta. Aikaa on hyvä varata esim. kaksikymmentä vuotta. Rehellisyyden nimissä täytyy sanoa, että jostain säästettävää täytyy tulla. Surullista vaan on nähdä miten niin monet tuhlaavat. Siinä haetaan usein oman sosiaalisen viiteryhmän hyväksyntää. Kannattaa herätä tähän ja vaihtaa kavereita tai alkaa etsiä hyväksyntää enemmän sisältään kuin ympäristöstä.

Kannattaa rakentaa osinkosalkku. Päädyin siihen pitkällisen etsimisen jälkeen, esim. ostin ja myin hiki päässä osakkeita 80-luvulla ja pääsin vain indeksiin. Pitkään painotin rohkeuden puutteen vuoksi korkosijoituksia ja heti kuin osake nousi, niin myin ja istuin käteisen päällä. Parempi on pyrkiä pitkäaikaisiin sijoituksiin Warren Buffetin neuvomalla tavalla. Se on myös paljon helpompaa.

Nyt parikymppisenä korkeakouluopiskelijana suunnittelen omaisuuteni kerryttämistä ja lopulta sopivaan aikaan ehkä työnteon lopettamista, tai ainakin lisötulojen nostamista osinkojen muodossa.

VastaaPoistaKysymys kuuluu mikäli hyvin pitkäjänteisesti esimerkiksi kuukausisäätötyylillä hankin itselleni miljoonaomaisuuden osingot uudelleen sijoittavan rahaston/rahastojen avulla, miten hoituu siirtyminen esim pörssiosakkeisiin, jotka maksavat normaalisti osinkoa?

Eli jos olen 25 vuoden ajan sijoittanut 1000e kuussa eli olen 300 000 euron sijoituksella tehnyt 700 000 euroa voittoa (koko arvo miljoona euroa) ja haluan nyt muuttaa rahani osakkeiksi, ottaako verottaja voitoista (700k) 34% veroa eli katoaako omaisuudestani reilu 200 tuhatta verottajalle? Eli saanko loppujen lopuksi siirrettyä osakkeisiin vain vajaa 800 000 euroa?

Millaisia vaihtoehtoja on siirryttäessä "korkoa korolle" säästämisestä osinkotuottojen varassa elelemiseen?

Arvostan kaikkia vastauksia ja tarkennan mielelläni

Olen kommentoineen anonyymin kanssa samaa mieltä. Miksi veivata salkkua niin, että se sisältäisi pelkkiä osinkoja maksavia osakkeita? Verot menee vain turhaan maksuun. Rahasto osuuksia myyntiin tarpeen mukaan siten, että verotus pysyy 30 %:ssa (myynti alle 30 000 e/vuosi). Luonnollisesti osinkoja verotetaan vähän huokeammin, mutta ei siitä kannata maltaita maksaa. Kannattaa huomioida myös seuraavat:

PoistaSaman sijoitusrahaston tuotto-osuuksien vaihto kasvuosuuksiksi ja päinvastoin on verotonta. Periaatteessa voisit siis toimia kertomallasi tavalla ja kerryttää korkoa korolle maksimaalisella tavalla juurikin rahaston avulla, joka sijoittaa verottomasti osingot uudelleen rahaston sisään. Kun aika on kypsä, niin vaihdat vain rahaston osuudet tuotoksi ja nautit siitä, että verotus on osingoissa hivenen keveämpi. Tässä on vain se mutta, että läheskään kaikissa rahastoissa ei taida olla noita tuotto- ja kasvu-osuuksia. Valikoimasi suppenee siis oleellisesti, mikä taas näkyy varmasti kuluissa ja tuotossa.

Hankintameno-olettaman käyttö. Jos olet omistanut osuuden yli 10 vuotta, myyntihinnasta voi vähentää 40 %. Kun myyt rahasto-osuuksia, niin ne menevät tietenkin FIFO-periaatteella, eli ensimmäiset (vanhimmat) myydään ensiksi. 25 vuodessa arvo on kasvanut niin paljon, että hankintameno-olettamaa voi ja kannattaa hyödyntää. Kun nyt maksat veroa sen 238 000 e, niin hankintameno-olettamalla se olisi periaatteessa 136 000 euroa. Laskukaava: (1 000 000 - (1 000 000*0,4))*0,34. Tietenkään tuota ei voi koko sijoituspottiin soveltaa, mutta periaate tuli varmaan selväksi.

Toivottavasti vastauksesta oli apua.

Kommenttini tulee pari vuotta jälkijunassa, mutta kirjoitanpa sen nyt siitä huolimatta, jos siitä vaikka olisi jollekulle vielä hyötyä.

PoistaSeligsonin rahastoja on mahdollista lunastaa FIFO-periaatteesta poiketen. Heidän nettipalvelusta pystyy ruksittamaan lunastettavan ostoerän. Eli on mahdollista myydä rahasto-osuuksia, jotka ovat vain vähän voitolla tai kenties jopa tappiolla. Näin rahaa saa ulos verotuksellisesti katsottuna hyvinkin edullisesti.

Lunastuksia tehdessä myös hankintameno-olettaman käyttö on tosiaan mahdollista. Jos tarvitset vuosittain 10.000 euroa elämisen kulujen kattamiseen, sinun ei suinkaan tarvitse tehdä 15.000 euron lunastusta, josta maksat veroja 30% eli 4.500 euroa ja nettona käteen jää 10.500 euroa.

Hantintameno-olettaman ansiosta 12.500 euron lunastuksen tekeminen riittää. Tästä 40%:n hankintameno-olettama on 5.000 euroa, jolloin verotettavaksi voitoksi jää 7.500. Tästä vero 30% tekee 2.250 euroa ja tilille jää käytettäväksi 10.250 euroa. Säästö veroissa siis 2.250 euroa verrattuna siihen, että veroa pitäisi maksaa koko lunastettavasta summasta.

Ja vaikka hankintameno-olettamaa ei olisi käytössä, verotettavaa voittoa laskettaessa saa aina huomioiden todellisen hankintahinnan. Joten rahasto-osuuksia lunastaessa veroa ei koskaan tarvitse maksaa koko summasta.

Hyvä että kommentoit. Itse en ainakaan tiennyt, että Seligsonin rahastoja voi lunastaa FIFO-periaatteella. Tuo on ihan merkittävä ja tärkeä tieto. Kiitos siitä.

PoistaEi tarvetta siirtyä osakkeisiin, alat vain myydä rahasto-osuuksia tarpeen mukaan.

VastaaPoistaHuoh, tuo tuntuu niin kaukaiselta. Nyt on oma kämppänpuolisko maksettuna pk seudulla ja vuokralla, 300k€ salkku, mutta tuo töiden lopettaminen ei tunnu olevan lähelläkään. Ja kun näitä laskee miten pitäisi saada vaikkapa se 2k€/kk verojen jälkeen niin onhan tuohon matkaa ihan pirusti. 39v ja vielä matkaa.

VastaaPoistaMoneen muuhun verrattuna maksettu kämpänpuolisko ja 300k euron salkku on ainakin ihan hyvin. Jos omaa kulutustasoaan ei pysty tuosta enää laskemaan ja töistä haluaa välttämättä kokonaan eroon, niin sitten pitää vain jatkaa säästämistä ja sijoittamista. 7 % tuotolla ja kymmenessä vuodessahan tuo salkku kaksinkertaistuu. Oletuksena, että lisää rahaa ei enää sijoiteta. Onko se niin kaukana?

PoistaItse juuri pohdiskelin kesäloman jälkeen, pitäisikö nykyinen 20 h viikossa muuttaa 15 tuntiseksi työviikoksi? Ei tarvitse silloin vielä tuskailla rahojen riittävyydestä, kun jonkinlainen palkka juoksee (tällöin palkka = menot) ja samalla näkee sopivasti työkavereita ja on vielä jonkinlainen rutiini viikkoonkin. Tuo tarkoittaisi sitä, että työpäiviä olisi 2-3 viikossa ja loput "lomaa". Töitä tuskin lopettaisin, vaikka salkku olisi 600 k euroa.

Prosentuaaliset säästö ja elintaso laskelmat aina ihmetyttävät.

VastaaPoistaVertaan itseäni vaimooni.

Minulla on 5900€ bruttopalkka ja vaimollani 2200€.

Minulle jää nettona noin 3600€ ja vaimolleni muistaakseni 1700€.

Jos molemmat säästävät prosentuaalisesti saman määrän rahaa, niin elintaso tulisi olemaan hyvin erilainen, kun tulotasoissa on paljon eroa.

Ylempänä olikin kommenttia perheestä ja asuntovelasta jne.

Galoudellisen riippuvuuden arviointi on hankalaa, koska 4 lasta syövät aika paljon, asunto on normaalia suurempi, jonka voi myydä ja vaihtaa pienenpään, vakuutuksiin menee useampi tuhat euroa, lähinnä sairausvakuutukset ja asunnon vakuutus.

Landella perheessä on 2 auto, joissa vakuutukset myös toista tuhatta ja tietty autot vivutettuna.

Ilman lapsia ja eläköityneenä pärjää hyvin yhdelläkin.

Varmaankin jos arvioisi vain perus kulut, kuten ruoka, autovakuutus jne. saisi elämiseen tarvittavan rahamäärän.

Tähän ei kuitenkaan nykyisellä tulotasollani ole mitään merkitystä, arvelen että minulla ja vaimollani olisi saman tasoiset elämis kustannukset.

Viitaten siis 4% sääntöön ja säästö prosentteihin.

Itse pystyn säästämään kuukaudessa melkein saman, mitä vaimoni tienaa, vaikka taloutemme maksut on tasapainotettu suhteessa tuloihin.

Mielenkiintoista lukea, miten muut säätöjään ja kulujaan laskevat.

Halusin vain tuoda esiin ihmetykseni % säännöllä laskemiseen.